| Косолапые инвестиции. Что будет с ПИФами? |

|

| 16.01.2009 13:29 |

|

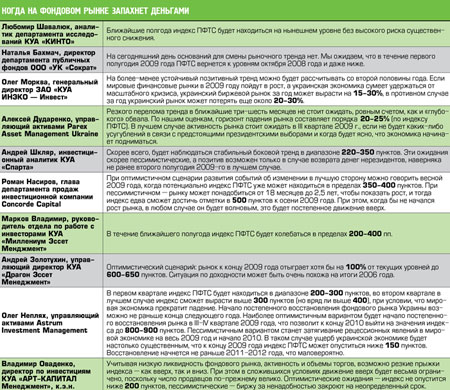

Всего-то двум-трем открытым фондам, согласно данным УАИБ, удается в наши дни увеличивать количество проданных сертификатов, правда, не на много. И пальмовую ветвь не первый месяц удерживает открытый фонд «СЕБ сбалансированный» (например, за первые 10 дней декабря продано сертификатов фонда на 3,81 тыс. грн.). Все остальные ПИФы медленно, но уверенно теряют свои виртуальные и реальные средства: и из-за запаздывающих процедур переоценки активов, и из-за выхода инвесторов. Никто — ни КУА, ни их инвесторы — не питает иллюзий. «Массового притока новых денег в открытые фонды вряд ли стоит ожидать, как и существенного оттока, — полагает инвестиционный аналитик КУА «Спарта» Андрей Шкляр, — кто не вышел раньше, уже потерял 40-70% инвестиций на сегодняшний момент. Но это не значит, что потерял вообще. Теперь остается дождаться отката рынка. Сертификаты открытых фондов и дальше будут котироваться, в зависимости от того портфеля, который сформировали управляющие фондов». Маленькое желание Собственно, от мастерства и опытности управляющих портфелями фондов зависит то, насколько удачно смогут пережить кризис ПИФы. Как полагает Владимир Оваденко, директор по инвестициям КУА «АРТ-КАПИТАЛ Менеджмент», открытые фонды начнут показывать положительную доходность, «Не вижу повода не зарабатывать повышенные проценты в гривневых инструментах, если нет обязательств в валюте, — говорит Андрей Шкляр, рекомендуя рассматривать инвестиции в паевые фонды с позиций диверсификации рисков. — Если есть валютные обязательства (кредиты, например), то не нужно уже гнаться за гривневой доходностью, а страховать свои валютные риски по обязательствам — часть своих сбережений перевести в валюту обязательств. Иначе курсовые колебания «съедят» всю доходность в гривне». Ну а если нет у тебя ни перед кем никаких долгов, а просто есть кое-какие средства, можно рискнуть и заложить фундамент своего состояния в будущем уже в ближайшие полгода. Рисковать имеет смысл незначительной суммой, не более 10-15% своих свободных сейчас средств. И риск себя может оправдать уже в этом году, как предполагает Андрей Шкляр, если присмотреться к облигационным фондам, которые будут обеспечивать доходность на уровне 35-50% годовых. «Можно зайти в инвестиционные фонды с прозрачным портфелем коротких бумаг, — размышляет Андрей Шкляр. — Если облигация гасится в ближайшие 3-6 месяцев, она считается более-менее короткой, и риск по ней меньший. Если фонд покупал бумаги в ближайшем прошлом, не более 2 месяцев назад, можете быть уверены, что фонду такие бумаги приносят доходность никак не меньше, чем обозначенные цифры. На таком рынке, как сегодня, инвесторов бумаги с меньшей доходностью вообще не интересуют». Подобная уверенность, однако, не вселяет большого оптимизма. Большинство экспертов рынка утверждают, что не стоит в этом году рассчитывать на эффект 2007 года. «Если основная цель вложений — получить прибыль уже в наступающем году, то лучше инвестировать в инструменты с фиксированной доходностью», — рекомендует Андрей Золотухин. «Тем инвесторам, чей горизонт инвестирования — до полугода, стоит выбирать фонды облигаций или депозиты в банках», — поддерживает мнение руководитель отдела по работе с инвесторами КУА «Миллениум Эссет Менджмент» Марков Владимир.

Идею о возможности «получить доходность, превышающую ставки по гривневым депозитам», поддерживает и Алексей Дударенко, управляющий активами Parex Asset Management Ukraine, рекомендуя, конечно, не инвестировать в фонды на короткий период и выбирать облигационные фонды. Но есть и противники подобного рода консервативной стратегии. Владимир Оваденко, директор по инвестициям КУА «АРТ-КАПИТАЛ Менеджмент», считает, что в фонды облигаций с уверенностью можно будет инвестировать «после стабилизации макроэкономической ситуации и долгового рынка, после волны банкротств». «Сейчас стоит избегать инвестиций в фонды облигаций, — готов спорить и инвестиционный аналитик Foyil Asset Management Ukraine Олег Дрижак, — фонды акций и денежные фонды остаются привлекательными». А Андрей Золотухин считает, что «можно вложить средства в открытые и интервальные фонды, если горизонт инвестирования составляет хотя бы год». Большая мечта

Сложившаяся ситуация более чем показательна: инвестиционные сертификаты — финансовый инструмент долговременного использования. Практически абсолютное большинство бумаг ИСИ достигло «своего дна». А на дне, как известно, можно найти немало весьма интересного и ценного.

Чтобы успеть и не потерять много из будущей прибыли, Владимир Оваденко советует заходить в закрытые фонды акций «небольшими суммами, несколькими порциями в течение первого полугодия».

Но это в том случае, если намерение инвестировать измеряется долгим сроком в несколько лет. «Если инвестор выбирает для себя закрытый фонд акций, то есть ориентируется на долгосрочное инвестирование, при текущем падении рынка уже не имеет особого значения, когда будут приобретены ценные бумаги фонда: сейчас, в начале следующего года или в течение первого полугодия, — рассуждает директор департамента публичных фондов ООО «УК «Сократ» Наталья Бахмач, — инвестиционный период в 2-3 года позволит ему нивелировать даже возможное проседание рынка за следующие 6-9 месяцев». Время исполнения желаний Не рекомендует вкладывать деньги в любые фонды на данном этапе управляющий активами Astrum Investment Management Олег Неплях. «В первом полугодии мы ожидаем падения или в лучшем случае стагнации украинской экономики, что не даст фондовому рынку существенно вырасти от текущих значений, — откровенно говорит он. — Таким образом, вложение в закрытые фонды, активы которых состоят преимущественно из акций, нецелесообразно. Вложение в интервальные и открытые фонды даже более опасно, так как часть их активов представлена банковскими депозитами и облигациями, качество которых неясно. И если стоимость акций закрытых фондов уже учитывает риски фондового рынка (их акции упали пропорционально акциям предприятий в их структуре), то активы открытых и интервальных фондов дополнительно несут неучтенные риски по инструментам с фиксированной доходностью. Часть облигаций и банковских счетов фондов несут высокие риски дефолта, которые никак не отражаются на стоимости их сертификатов. Кроме того, доходность открытых и интервальных фондов будет сейчас не выше депозита в надежном банке или государственной облигации. Таким образом, в первом полугодии вкладывать деньги в фонды не стоит».

Абсолютное большинство игроков фондового рынка надеждами уповает на вторую половину года. Самые смелые оптимистические предположения высказывает Андрей Золотухин: «Оптимистично: рынок к концу 2009 года отыграет хотя бы на 100% от текущих уровней до 600-650 пунктов. Тогда наибольший рост покажут закрытые фонды акций, меньший — открытые и интервальные фонды. Ситуация по доходности может быть очень похожа на итоги 2006 года. Если предположить, что рынок вырастет на 100%, то открытые фонды вырастут на 30-50%, а интервальные — на 40-60%, по закрытым фондам рост может составить 80-100%. А пессимистично: фонды акций покажут доходность близкую к нулю, а отрытые и интервальные фонды покажут доходность на уровне 10-12% за счет присутствия в портфелях значительной доли инструментов с фиксированной доходностью». Похоже, в этом году можно разве что поэкспериментировать с лишними деньгами в ИСИ, пытаясь добыть из медяков золотые монеты. Ну а на настоящее чудо надеться года только через два-три. |

Доходность сертификатов открытых ПИФов в последние недели колеблется процентов где-то так в семь-восемь, и чаще в минус. Но самое интересное, что в этой совсем не анекдотической ситуации находятся инвесторы, которые вкладывают свои деньги в ПИФы.

Доходность сертификатов открытых ПИФов в последние недели колеблется процентов где-то так в семь-восемь, и чаще в минус. Но самое интересное, что в этой совсем не анекдотической ситуации находятся инвесторы, которые вкладывают свои деньги в ПИФы.

потому что резко сократилась доля активов в акциях (сертификаты открытых фондов до этого падали преимущественно за счет доли акций в структуре их активов), а в депозитах увеличились: «Дальнейшее снижение стоимости сертификатов открытых фондов за счет акций украинских предприятий ограничено, т.к. их доля, как правило, уже была сокращена ниже 40%, а потенциал падения рынка остается сравнительно небольшим. В то же время, существуют риски со стороны инструментов с фиксированной доходностью, возрастают риски дефолтов по корпоративным облигациям. Если компания, облигации которой включены в активы фонда, обанкротится (что в настоящих условиях возможно), то стоимость сертификата соответственно снизится. То же самое справедливо и для банковских депозитов».

потому что резко сократилась доля активов в акциях (сертификаты открытых фондов до этого падали преимущественно за счет доли акций в структуре их активов), а в депозитах увеличились: «Дальнейшее снижение стоимости сертификатов открытых фондов за счет акций украинских предприятий ограничено, т.к. их доля, как правило, уже была сокращена ниже 40%, а потенциал падения рынка остается сравнительно небольшим. В то же время, существуют риски со стороны инструментов с фиксированной доходностью, возрастают риски дефолтов по корпоративным облигациям. Если компания, облигации которой включены в активы фонда, обанкротится (что в настоящих условиях возможно), то стоимость сертификата соответственно снизится. То же самое справедливо и для банковских депозитов».

В ближайшие полгода фондовый рынок, по прогнозам аналитиков, будет перекатываться с боку на бок, создавая идеальные условия для покупки самых интересных бумаг за копейки. «В наступающем году можно сделать хороший задел для получения доходов через 2-3 года, — убежден Андрей Золотухин, — инвестируя в закрытые фонды акций. Те, кто не побоится инвестировать в ближайшие 9 месяцев, получат хорошую возможность на низких уровнях войти в рынок, который уже близок к своему дну, и заработать на восстановлении рынка и росте экономики. Те, кто будет вкладывать позже, после того, как мы увидим стабильный рост рынка, скорее всего, потеряют первые 30-40% роста рынка».

В ближайшие полгода фондовый рынок, по прогнозам аналитиков, будет перекатываться с боку на бок, создавая идеальные условия для покупки самых интересных бумаг за копейки. «В наступающем году можно сделать хороший задел для получения доходов через 2-3 года, — убежден Андрей Золотухин, — инвестируя в закрытые фонды акций. Те, кто не побоится инвестировать в ближайшие 9 месяцев, получат хорошую возможность на низких уровнях войти в рынок, который уже близок к своему дну, и заработать на восстановлении рынка и росте экономики. Те, кто будет вкладывать позже, после того, как мы увидим стабильный рост рынка, скорее всего, потеряют первые 30-40% роста рынка».