| Японский ступор. Преодоление дефляционного кризиса заняло у Японии больше десяти лет |

| 02.02.2009 18:33 |

|

С дефляцией Япония столкнулась в начале 1990-х годов. На преодоление рецессии она потратила 10 лет, к которым навсегда приклеилось название потерянное десятилетие. Но даже после того как власти, наконец, добились роста индекса цен в 2006–2008 гг., экономика так и не вернулась к докризисным показателям.

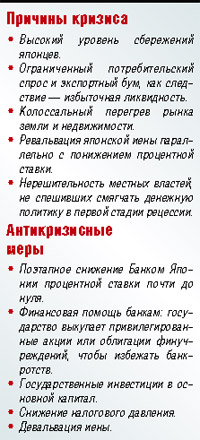

Одной из основных предпосылок кризиса стал высокий уровень сбережений населения, традиционно характерный для Японии: по среднестатистическим данным, рядовая японская семья откладывала около 18–20% годового дохода. Как результат — ограниченный потребительский спрос и переизбыток капитала. Излишнюю ликвидность создавал и продолжительный экспортный бум. Но основную вину за надувание пузыря Но власти не торопились смягчать денежную политику. С нерешительностью главного банка Японии экономисты связывают тяжесть кризиса, охватившего Страну восходящего солнца. Центробанк выжидал долгих 17 месяцев, и только в 1991–1993 гг. учетную ставку опустили до 2,5%. Нулевой уровень был достигнут лишь в 1999 году. Кстати, в 2008-м ФРС США оказалась расторопнее и снизила учетную ставку практически до нуля уже к концу кризисного года. Урок Японии не прошел даром. Усугубляла дефляционную спираль и ревальвация иены по отношению к доллару, продолжавшаяся до 1995 года. Бездействие японского центробанка вынудило Большую семерку согласованно снизить курс иены. Параллельно японский гарант начал подпитывать финансово проблемные банки, опустив ставку до 0,5%. Но этим остановить дефляцию уже было невозможно — приток инвестиций в экономику почти иссяк. Первые признаки оживления появились лишь после наращивания государственных инвестиций в основной капитал — ВВП увеличился на 5%. Правда, заплатить пришлось за счет огромного дефицита бюджета, превысившего к концу 1990-х 10% валового внутреннего продукта. Фальстарт В 1997 году власти Японии, решив, что кризис уже преодолен, ужесточили фискальную политику: отменили льготы по подоходному налогу, увеличили ставки налога на потребление и отчисления по медстрахованию. Эти действия, а также кризис в Юго-Восточной Азии привели к сокращению ВВП на 2,5% в 1998-м. Годом ранее обанкротилось два крупных финансовых учреждения страны — банк Hokkaido Takushoku Bank и компания по управлению активами Yamaichi Securities. Их не стали спасать. Но в 1998-м японские власти, убедившись в реальности падения финансовой системы страны, кардинально изменят политику — увеличат госинвестиции, снизят налоговое давление. Банковская помощь, направленная на поддержку экономической системы, достигнет 12% ВВП. Государство начнет покупать привилегированные акции финструктур и облигации, чтобы избежать банкротств.

Как позднее признался министр финансов Японии Эйсуке Сакакибара, полное восстановление банковского сектора так и не произошло. Оно было возможным лишь при условии оздоровления отраслей-заемщиков — торговых и строительных компаний, которые не провели реструктуризацию бизнеса. Японское правительство постоянно реализовывало бюджетные программы фискальной стимуляции, а источником денежного предложения была покупка банками правительственных облигаций. При этом спрос на японскую продукцию в мире не уменьшался. Но только в 2006 году наметился рост ВВП, и члены совета директоров центробанка Японии заявили о «постепенном уходе от политики количественного смягчения» (удерживание кредитных ставок на нулевом уровне (0,001%) и накачка банков наличностью путем покупки их ценных бумаг). Но не успела Япония выйти из кризиса, как вновь начинает борьбу с замедлением роста экономики. |

С дефляцией Япония столкнулась в начале 1990-х годов. На преодоление рецессии она потратила 10 лет, к которым навсегда приклеилось название потерянное десятилетие. Но даже после того как власти, наконец, добились роста индекса цен в 2006–2008 гг., экономика так и не вернулась к докризисным показателям.

С дефляцией Япония столкнулась в начале 1990-х годов. На преодоление рецессии она потратила 10 лет, к которым навсегда приклеилось название потерянное десятилетие. Но даже после того как власти, наконец, добились роста индекса цен в 2006–2008 гг., экономика так и не вернулась к докризисным показателям. современные экономисты возлагают на США. В 1985 году Америка, не справлявшаяся с переоцененным долларом, договорилась с Японией, Германией, Англией и Францией девальвировать нацвалюту относительно валют этих стран. За два года курс японской иены к доллару вырос почти на 50%. Одновременно с ревальвацией иены японскому правительству из-за резкого снижения инфляции пришлось снижать учетную ставку с 5% до 2,5%, что впоследствии и привело к надуванию фондового пузыря. Приостановить ненормальный рост фондового рынка власти попытались, но делали это, вновь и вновь манипулируя курсом. В результате учетную ставку подняли до 6%: рынок рухнул, что на фоне замедления роста ВВП оказалось губительным для экономики.

современные экономисты возлагают на США. В 1985 году Америка, не справлявшаяся с переоцененным долларом, договорилась с Японией, Германией, Англией и Францией девальвировать нацвалюту относительно валют этих стран. За два года курс японской иены к доллару вырос почти на 50%. Одновременно с ревальвацией иены японскому правительству из-за резкого снижения инфляции пришлось снижать учетную ставку с 5% до 2,5%, что впоследствии и привело к надуванию фондового пузыря. Приостановить ненормальный рост фондового рынка власти попытались, но делали это, вновь и вновь манипулируя курсом. В результате учетную ставку подняли до 6%: рынок рухнул, что на фоне замедления роста ВВП оказалось губительным для экономики.